A股四大上市连锁药房经过近十年跑马圈地后,2019年集体进入百亿时代。

近日,老百姓、大参林、一心堂、益丰药房四大连锁药房亮出的“成绩单”显示,2019年度营收分别达116.63亿元、111.41亿元、104.79亿元、102.76亿元。

与此同时,业界分析称,随着2018年医药零售业并购出现退潮迹象,未来四大连锁药房的跑马圈地或将按下“暂停键”。对此,几家连锁药房相关负责人在回复中国网财经时称,并购节奏虽然有所放缓,但未来,并购仍然是医药零售行业规模扩张的主要途径之一。

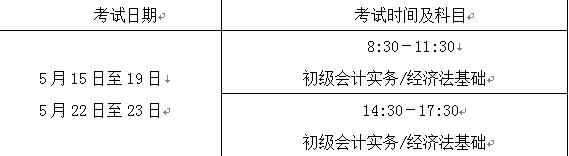

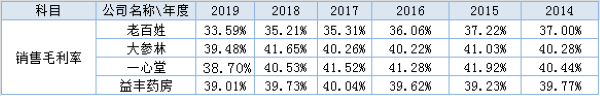

零售业、中西成药产品为营收主要来源

年报显示,四家公司的营收主要来源于医药零售业务、医药批发业务,其中以零售业务为主,占2019年总营收比例较大,其中老百姓零售业营收占比88%;大参林、一心堂、益丰药房营收占比在93%至95%左右。从品类来看,四家公司的中西成药营收占比较大,在63%至79%左右。

四家上市连锁药房2019年营收情况

值得一提的是,老百姓、大参林、一心堂、益丰药房2019年虽然零售行业营收占比明显高于批发业,但是,四家公司批发业营收的增长幅度均高于零售业。尤其益丰药房,其2019年批发营收3.88亿元,同比增长196.03%;老百姓、大参林、一心堂当年批发营收分别为12.9亿元、2.19亿元、2.93亿元,同比增长33.62%、49.03%、19.26%。

另外,通过梳理四家上市连锁药房近几年业绩,记者发现2017年至2019年,益丰药房、大参林的营收增长幅度逐年加大,且益丰药房的营收增长幅度居四家公司首位,其2018年、2019年营收共增长近60亿元;但是,一心堂营收增长幅度出现放缓趋势,从2017年同比增长24.03%下滑至2019年同比增长14.20%;老百姓在上述期间,营收则较为平缓增长,三年增长幅度均在23%至26%左右。

并购量、门店新增量放缓

资料显示,自登陆A股以后,老百姓、大参林、一心堂、益丰药房四大上市连锁企业高歌猛进,拉开了轰轰烈烈的“圈地运动”,成为近几年间药店行业并购整合的主力军。

但是2019年年报显示,四家企业均减少了并购项目数量,或是门店增量有所减缓。

四家上市连锁药房2019年并购量与2018年相比,益丰药房2019年并购量减少的最多。数据显示,益丰药房去年共发生了12起同行业的并购投资业务;其2019年门店总数4752家(含加盟店386 家),净增门店1141家,关闭门店96家。

老百姓和大参林2019年并购项目数量均为13起,较上一年均减少1起。不过,老百姓2019年门店增长数量较上一年有所增加,从2018年新增门店919家增长至2019年1385家。而大参林2019年门店增长数量与2018年相比,呈现减少趋势,其2019年新增门店876家,比2018年新增门店量减少19家。

一心堂并未披露并购项目数量,但是,其门店增长数量放缓。2019年,一心堂及其全资子公司共拥有直营连锁门店6266家,较上年增长508家,而一心堂2018年门店增长了692家。

缘何四大连锁药店集体放缓了并购速度?对此,一心堂相关负责人在回复中国网财经记者时表示,公司在2016年和2017年并购量比较大,后面几年在整合,自2018年下半年,公司增量的并购项目就少一些。“未来并购趋势将根据市场变化情况决定。”

老百姓相关负责人则表示,随着行业政策的波动,龙头药店的增速普遍快于中小药店和单体药店,药店估值回调,并购未来仍然是医药零售行业规模扩张的主要途径之一。

据益丰药房相关负责人介绍,2019年公司并购项目少于2018年,主要有两个方面的原因,一是,2018年公司发起并购项目19起,涉及门店近1000家,并完成了河北新兴药房行业内第一大并购案,“对于公司自身来说,需要一定的时间,对并购标的进行整合和提升”;二是,2018年行业内的并购市场较为火热,参与并购的非产业资本方不断增多,但随着一些资本方的并购步伐放缓,也引致整个行业2019年并购节奏有所放缓。“但是,医药零售行业从分散走向逐步集中是行业的常态,行业内的内部结构整合是一个长期趋势。”

这位负责人称,未来益丰药房将继续坚持“区域聚焦”的拓展战略,通过“新开+并购+加盟”的拓展策略,持续加密门店网络布局,提升区域市场占有率,同时,响应医改政策,创新经营模式,以线下实体店为依托,打造线上线下融合发展的医药新零售业务。

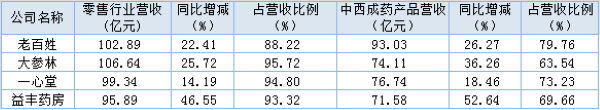

销售毛利率、主营毛利率均下滑

不过,记者梳理发现,四家药房在业绩增长的的同时,毛利率却也呈现了下滑趋势,2019年销售毛利率均低于40%,主营业务的综合毛利率也有所减少。

2019年,四家上市连锁药房中,老百姓的销售毛利率最低。数据显示,老百姓在五年前,销售毛利率就已逐年减少,从2015年的37.22%下滑至2019年33.59%;大参林、一心堂2019年销售毛利率在近六年内首次低于40%,分别为39.48%、38.70%;而益丰药房的销售毛利率也在2019年创下了近六年最低值39.01%。

与此同时,上述四家公司去年的主营业务毛利率也有不同程度的下滑。除了一心堂未披露主营业务综合毛利率数据,其余三家公司中,大参林2019年主营业务综合毛利率减少的最多,比上年减少2.04%;老百姓的主营业务综合毛利率数值最低,达33.59%。

资料显示,大参林2019年主营业务综合毛利率达38.04%,其零售、批发行业毛利率分别为38.59%和11.1%,与上年相比均有所下滑,分别减少1.95%、2.68%;同时,大参林主营业务的各项产品毛利率也呈现下滑走势,其中,中西成药减少1.85%、参茸滋补药材减少0.37%、中药饮片减少0.30%、非药品减少0.09%。

值得一提的是,老百姓的主营业务综合毛利率在2018年就已减少0.10%,如今,老百姓2019年主营业务综合毛利率再次下滑,比上年减少1.62%。其中,老百姓的医药零售行业毛利率36.32%,比上年减少1.65%;医药批发行业毛利率12.35%,比上年减少0.28%;仅“其他”行业毛利率25.05%,比上年增加3.74%。另外,老百姓2019年主营业务除了“中药”产品毛利率比上年增加0.03%,中西成药、非药品产品的毛利率比上年均减少0.27%、7.27%。

对此,老百姓负责人在接受中国网财经记者采访时表示,中西成药毛利率略微降低0.27个百分点的原因在于,2019年公司部分门店处于“4+7”带量采购试点城市,而带量采购在推进的过程中,零售药店和公立医院的采购价格出现倒挂,相关药品毛利率下降导致。非药品毛利率下降7.27个百分点,因统计口径发生变化,公司将2018年的其他类合并到非药品中,导致毛利率降低。

对于主营业务毛利率及净利率减少的原因,老百姓称,处方药随着处方外流的大环境,销售增长更快,占比提升,但处方药毛利率比平均毛利率低;批发零售中加盟板块向下沉区域快速发展,加盟业务的毛利率比直营低,造成结构性毛利率下降。“但我们也认为,这是老百姓的竞争优势体现。未来,随着处方外流的加剧,医药零售行业会呈现毛利率下降,毛利额提升的现象。处方药占比的提升彰显出公司未来承接处方外流的能力。”

除了老百姓,益丰药房的主营业务综合毛利率也在2018年、2019年连续下滑,分别比上年减少0.60%、0.42%。益丰药房2019年主营业务综合毛利率37.39%,其中,批发行业毛利率8.75%,比上年减少7.83%;零售行业毛利率46.55%,比上年增长0.31%。同时,益丰药房去年主营业务中,除了“中药”产品毛利率比上年增加0.81%,中西成药、非药品产品的毛利率比上年均减少0.57%、0.26%,毛利率分别为34.47%、46.80%。

对此,益丰药房相关负责人表示,近年来随着医药分开医院处方外流逐步提速,公司处方药销售占比逐年提升,处方药的毛利率相对较低,拉低了整体毛利率水平;同时,近年来,公司并购项目较多,并购项目的毛利率低于公司平均水平,一般需要半年至一年甚至更长时间的整合提升。关于批发业务的毛利率,这位负责人称,2018年及以前,公司批发业务主要是指公司独家品种的分销,毛利率水平较高,2019年,随着公司加盟店数量的不断增加,公司将加盟店的配送销售收入及成本调整归集到批发业务合并计算,加盟店的配送销售毛利率水平偏低,拉低了批发业务毛利率。”总体而言,公司整体毛利率水平维持在合理的区间范围。”

而一心堂在2019年年报中仅披露了占公司营业收入或营业利润10%以上的行业、产品情况,未显示主营业务综合毛利率数据。资料显示,一心堂2019年零售行业毛利率38.02%,比上年减少1.75%;中西成药产品毛利率34.98%,比上年减少0.68%。

对此,一心堂表示,零售行业毛利率下滑的原因,是由于产品结构的变化,处方药的比例在增加,处方药的毛利率是低的,但结构在增长,所以毛利率往下走。另一个原因是税收政策的变化,也会对毛利率有影响。

(记者 张润琪)